Qui pourrait se douter que trois de nos plus importantes banques jouent avec l’argent du contribuable pour rehausser leurs cours boursier ? Démonstration avec les dernières décisions prises à l’unisson par la Société Générale, la BNP Paribas et le Crédit Agricole.

Michel GANGNE, AFP

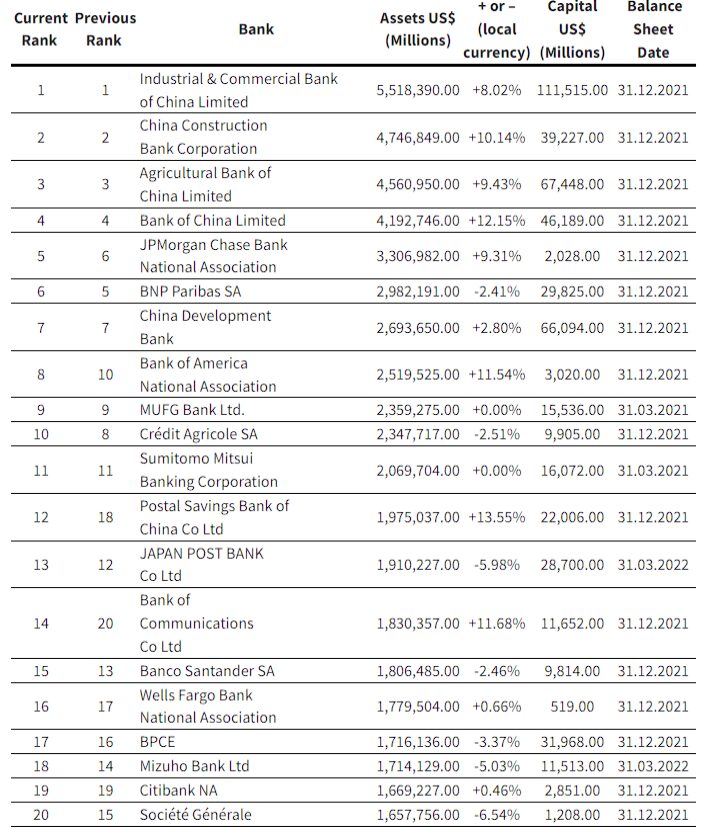

En terme d’actifs, nos banques sont de véritables mastodontes. Plus de cinquante millions de clients pour le Crédit Agricole, et une trentaine pour la BNP Paribas et la Société Générale, en étant respectivement sixième, dixième et vingtième au rang mondial le 30 janvier dernier : la France aime la finance et tient tête aux géants chinois et américains lorsqu’on les compare en rapport d’échelle.

Pourtant, lorsqu’on se rapporte aux cours en bourse, la perte récente d’actifs est considérable, autant en volume qu’en nombre : BNP Paribas ‑14%, Société Générale ‑12% et Crédit Agricole ‑8%. Ces chiffres laissent à penser qu’une part importante de clients et d’investisseurs quittent ces banques. Or, la valeur d’une action qui baisse est toujours synonyme d’une baisse de rendement ou d’une inquiétude, voire d’une perte de confiance. Reste ensuite à savoir s’il n’y a pas de fumée sans feu. On est encore loin des ‑98% en bourse de Lehman Brothers avant sa faillite, mais il y a tout de même eu un sursaut chez les analystes économiques.

Top 50 des banques mondiales du 30 janvier 2024

Comment expliquer cette chute ?

Comment une banque fait-elle faillite ? Généralement par défaut de remboursement de crédit. C’est ce qu’on appelle de manière policée le « coût du risque » en finance. Or la BNP, la Société Générale et le Crédit Agricole aime bien ce « coût du risque » et spéculent énormément dessus. Au risque de se tromper d’investissement, d’accumuler des pertes trop importantes et d’enclencher une réaction en chaîne. D’où le départ de nombreux investisseurs et clients.

« Vague de faillite d’entreprises à travers l’Europe » titre le Monde, tandis que Capital, la Tribune et Libération imitent les mêmes craintes : il semblerait que 2024 soit destiné à devenir l’année des faillites d’entreprises, avec l’immobilier en premier secteur touché après les obligation d’état.

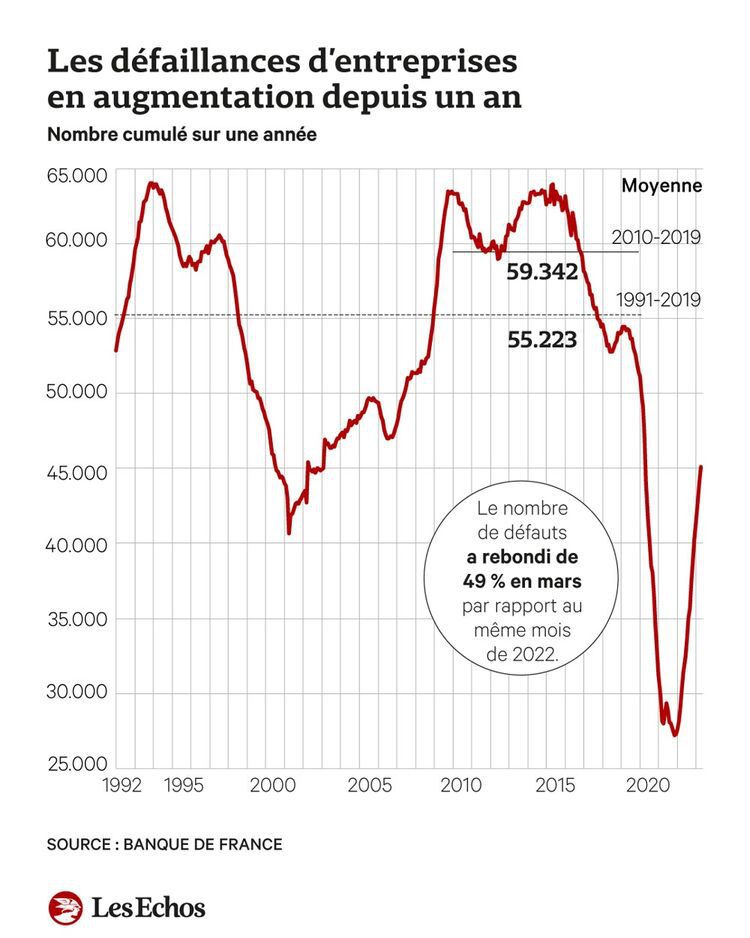

Réalisé par les Échos selon les chiffres de la Banque de France

Analysons le problème avec les chiffres à notre disposition. Avec ce graphique au-dessus, on dispose de l’évolution du nombre de faillites d’entreprises dans le temps. De manière générale, une baisse du nombre de faillite on voit ça positivement. Et comme vous pouvez le constater, suite à l’année 2020, il y a eu une grande baisse, donc ce serait positif, parce qu’il y aurait moins de faillites ?

Malheureusement non. 2020 – 2021 c’est le début du « quoi qu’il en coûte ». L’état assure la pérennité des entreprises en distribuant des gros chèques un peu disproportionnellement. Ainsi, les entreprises qui auraient dû faire faillite pendant la crise sanitaire ont survécu. Nombre d’entre elles se trouvent désormais incapables de rembourser leurs crédits bancaires supplémentaires, ou se retrouvent en incapacité à s’adapter au redémarrage du monde économique post-Covid.

Cette baisse drastique des faillites a eu un coût énorme pour la dette de l’Etat. « Les défaillances ont augmenté de 35% en un an et dépassent leur niveau d’avant-Covid » s’inquiète le Figaro. Le danger maintenant est que ce nombre de faillite explose et aille encore au-delà. En effet, avec la hausse des taux d’intérêts de la BCE supérieur à 4%, les crédits sont d’autant plus difficiles à rembourser, et de nombreuses entreprises zombies risquent de faire défaut de paiement au fil de cette année. Les estimations vont de 56000 à 62000 défaillances prévues en 2024.

Dopage éhonté en bourse : « Privatisation des gains, socialisation des pertes »

Une banque française peut prêter 5 fois plus d’argent qu’elle n’en possède : le but, pouvoir prêter à un maximum d’actifs en même temps, en misant sur le fait que jamais tout le monde ne retirera son argent sur la même période. Face au risque potentiel de faillite, la logique voudrait que la BNP, la Société Générale et le Crédit Agricole accumule du gras pour l’hiver en constituant des réserves bancaires. Au lieu de cela, elles décident de récompenser leurs actionnaires fidèles en augmentant leur dividende.

Comme si cela ne suffisait pas, elles rachètent leurs propres actions avant de les remettre sur le marché afin d’augmenter artificiellement leur valeur en bourse. Une pratiques financière pour le moins douteuse, qui n’est pas considérée comme illégale selon nos traités européens, et qu’aucune législation française n’est en mesure de restreindre.

Dans un monde économique sain, cela n’est pas possible, lorsque les temps sont durs on se serre la ceinture. La Société Générale augmente le coupon de l’action à 90 centimes en terme de dividende, et programme un rachat d’action de 280 millions d’euros. BNP Paribas relève de 18% son dividende par action et rachète à hauteur de 1 milliard d’euros de ses propres actions. Le Crédit Agricole propose un dividende de 1,05 euros par action, soit une hausse de 24% sur un an.

Pourquoi ces grandes banques n’ont pas peur de la faillite ?

« Too big to fail », ou « trop gros pour faire faillite », c’est une expression qui explique que lorsqu’une banque est trop importante et possède trop d’actifs, il est inenvisageable de la laisser s’écrouler, car le chaos qui en résulterait serait trop dangereux. Résultat : qui paye les pots cassés ? L’État. Vous, moi, tout le monde au cas où vous ne l’auriez pas traduit.

Cette démarche pourrait être résumée ainsi : « une privatisation des gains et une socialisation des pertes ». Traduction : « Si on gagne, les actionnaires emportent la mise, si on perd, c’est vous et moi qui payons l’addition ». Et comme notre économie est chargée d’une dette structurelle de plus de 3.000 milliards d’euros, qui ne cesse d’augmenter, inutile de dire que ce sera la banque centrale qui sera obligée d’intervenir. Un gros chèque de création monétaire qui ne fera qu’alimenter d’autant plus le phénomène inflationniste que l’on arrive à peine résorber.

Alors que nous sommes tous d’une manière ou d’une autre écrasés par les taxes, les impôts et les normes, d’autant plus pour les agriculteurs, le haut du panier bancaire français assure son avenir sans être inquiété par les conséquences de ses investissements. Une logique qui laisse la finance agir au détriment de l’intérêt général de façon totalement débridée. Avec une telle jurisprudence et un tel filet de sécurité, il va sans dire que l’on donne le bâton pour mieux se faire battre.